یکی از راههای کسب سود در مارکت کریپتوکارنسی، فروش داراییهای دیجیتال در بازار صعودی است. اما خوشبختانه باتوجه به گستردگی فناوری بلاکچین، کسب درآمد در این بازار، تنها به خرید و فروش کوینهای رمزنگاری شده محدود نمیشود و راههای دیگر نیز، مانند استیکینگ برای افزایش درآمد و کسب سود از این بازار وجود دارد.

با استفاده از روش استیک کردن، میتوانید بدون نیاز به فروش رمزارزها، دارایی خود را به کار بیاندازید و یک درآمد منفعل یا غیرفعال آن هم به صورت دلاری ایجاد کنید. اما استیک کردن یا استیکینگ چیست؟ استیکینگ تقریبا مشابه مدل سپردهگذاری در بانک است که با درصد مشخص به موجودی حساب سود تعلق میگیرد.

اما اگر بخواهیم کمی تخصصیتر استیکینگ را بررسی کنیم، باید بگوییم استیک کردن رمزارزها یک راهکار بلاک چینی جدید است که با هدف جایگزینی استخراج ارزهای دیجیتال یا ماینینگ توسعه یافته است. استیکینگ مزایای بسیاری بیشتری نسبت به ماینینگ دارد.

کاهش قابل توجه مصرف برق، منابع پردازشی و سرمایه مورد نیاز کمتر، از مهمترین مزایای استیکینگ به شمار میرود. اما توجه داشته باشید تنها رمزارزهایی قابلیت استیک کردن دارند که ساز و کارشان منطبق با مکانیزم گواه اثبات سهام است.

شبکه رمزارزهای محبوبی مانند اتریوم پس از مرج (Ethereum 2.0)، کاردانو (Cardano) و تزوس (Tezos) مبتنی بر PoS بوده و از مکانیزم اجماع اثبات سهام برای اعتبارسنجی تراکنشها استفاده میکنند. اما بیت کوین از مکانیزم اثبات کار (Proof of Work – PoW) استفاده میکند، بنابراین Stake کردن بیت کوین ممکن نیست.

استیکینگ (Staking) چطور انجام میشود؟

استیکینگ روشی برای تأمین امنیت و اعتبارسنجی تراکنشها در یک شبکه بلاک چین است که از مکانیزم اجماع اثبات سهم (PoS) استفاده میکند. در این روش، کاربران با قفل کردن مقدار مشخصی از توکن بومی بلاک چین مورد نظر به عنوان وثیقه، در امنیت شبکه به عنوان ولیدیتور (Validator) مشارکت میکنند.

به زبان سادهتر، استیکینگ شبیه به سپرده گذاری در یک بانک برای دریافت سود است. با این تفاوت که به جای پول، شما ارز دیجیتال خود را قفل میکنید و در ازای آن، پاداشهایی به صورت ارز دیجیتال جدید دریافت میکنید.

اجازه دهید برای درک بهتر موضوع، یک مثال ساده مطرح کنیم.

فرض کنید شما معلم کلاسی پر از دانشآموز (ولیدیتورها) هستید که تکالیف (تراکنشها) دانشآموزان باید بررسی و نمره دهی (اعتبارسنجی) شده تا قابل ثبت در پرونده آنها (شبکه بلاک چین) باشد.

استیکینگ شبیه به بالا بردن دست برای داوطلب شدن به عنوان تصحیحکننده است. هر دانشآموزی که آمادگی بیشتری داشته باشد (ارز دیجیتال بیشتری استیک کرده باشد)، احتمال بیشتری وجود دارد که معلم وی را برای اعتبارسنجی تراکنشها و کسب پاداش (ارز دیجیتال جدید) انتخاب کند.

از میان ولیدیتورهای شبکه پروتکل بلاک چین، یکی از نودها را به صورت تصادفی انتخاب میکند و فرصت اعتبارسنجی بلوک بعدی را در اختیار آن نود قرار میدهد. معمولا نودهایی که تعداد کوین بیشتری را استیک یا سپردهگذاری کردهاند شانس بیشتری برای انتخاب شدن دارند. به عبارتی شانس انتخاب شدن یک گره برای افزودن بلاک جدید به شبکه، متناسب با میزان ارز دیجیتال استیک شده است.

برای استیک کردن دو روش اصلی وجود دارد؛ روش اول استفاده از کیف پول سخت افزاری است که به آن استیکینگ سرد (Cold Staking) یا آفلاین گفته میشود. روش دوم ذخیره کردن ارزهای دیجیتال در یک کیف پول نرمافزاری شخصی مثل تراست ولت یا کیف پول صرافی است.

بهتر است برای درک بهتر فرآیند استیکینگ و نحوه عملکرد آن، به معرفی مکانیسم اجماع اثبات سهام بپردازیم. اثبات سهام (Proof of Stake) یک راهکار رسیدن به اجماع به شکلی غیر متمرکز است و به نسبت مکانیزم اجماع اثبات کار (PoW) بهرهوری بیشتری دارد. در قسمت بعدی درباره عملکرد الگوریتم اثبات سهام صحبت میکنیم. همراه ما باشید.

الگوریتم اثبات سهام (PoS) چیست و چه ارتباطی با استیکینگ دارد؟

اگر با نحوه کارکرد بیتکوین آشنا باشید، احتمالا میدانید که بیت کوین از مکانیسم اثبات کار (PoW) برای تامین امنیت شبکه بلاک چین خود استفاده میکند؛ در این مکانیزم، ماینرهای شبکه برای حل یک مسئله ریاضی پیچیده با یکدیگر به رقابت میپردازند. استخراجکننده یا ماینری که زودتر از بقیه جواب مساله را پیدا کند، میتواند بلاک بعدی را به زنجیره بلاکها اضافه کرده و در ازای آن، مقدار مشخصی بیتکوین بعنوان پاداش دریافت کند.

حال آنکه تامین امنیت بلاکچین با استفاده از مکانیسم اجماع اثبات کار، با چالشهایی نظیر هزینه بالای راهاندازی ریگ ماینینگ (دستگاه استخراجکننده)، منابع پردازشی بسیار زیاد و مصرف بالای برق همراه است؛ همین موضوع مهندسان بلاک چین را به توسعه یک روش بهینهتر به نام «اثبات سهام» وادار نمود.

در مکانیزم اثبات سهام، نودهای اعتبارسنج یا ولیدیتورها به جای ماینرها قرار میگیرند. نودها، افراد یا گروهی از افراد هستند که دارایی خود را جهت تامین امنیت شبکه، سهامگذاری (سپرده گذاری) میکنند. در واقع آنها با قفل کردن رمزارزهای خود در شبکه، فرصت پردازش تراکنشها و اضافه کردن بلاکها را بدست میآورند.

این فرصت، به صورت تصادفی به یکی از نودهای استیک کننده داده میشود. به طور معمول، احتمال انتخاب شدن به عنوان نود تاییدکننده بلاک با میزان دارایی استیک شده ارتباط مستقیم دارد. هر چه تعداد رمز ارز بیشتری در شبکه استیک کنید، شانس بیشتری برای انتخاب شدن به عنوان نود اعتبارسنج خواهید داشت. البته در انتخاب نهایی یک نود، فاکتورهای بیشتری دخیل است.

پیدا کردن هش و پاسخ مسئله در بلاک چین اثبات کار به شدت پرهزینه طراحی شده است که به سخت افزارهای با قدرت پردازشی بالا مثل اسیک ماینرها نیاز دارد. این هزینهی بالا برای پردازش تراکنشها تامینکننده امنیت در مکانیسم اثبات کار است.

اگر شبکه به عملکرد نادرست گره پی ببرد، آن را از دریافت پاداش محروم میکند. بنابراین تمام هزینههای انجام شده توسط ماینر برای خرید ریگ ماینینگ و برق مصرفی به ضرر تبدیل میشود.

اما در بلاک چین اثبات سهام، دارایی نودها امنیت را تضمین میکند. اما داراییها چگونه امنیت شبکه را تضمین میکنند؟ چنانچه نود اعتبار سنج (ولیدیتور) مرتکب اقدامات غیرقانونی و تایید تراکنشهای جعلی در شبکه شود، تعدادی از سکههای قفل شده خود را به عنوان جریمه از دست میدهد.

بنابراین میتوان گفت داراییهای استیک شده به عنوان وثیقهای عمل میکند که در صورت جعل تراکنشهای غیرقانونی توسط ولیدیتور، توسط شبکه بلوکه میشود. تفاوت دیگر اجماع اثبات سهام با اثبات کار، در سیستم پاداشدهی به شرکتکنندگان در فرآیند اعتبارسنجی بلاکها است.

نودها در بلاک چین مبتنی بر اثبات کار، از شبکه پاداش دریافت میکنند درحالیکه در مکانیسم اثبات سهام، در کارمزد شبکه سهیم میشوند.

درباره الگوریتم اثبات سهام، در مقاله «الگوریتم اثبات سهام (Proof of Stake)؛ PoS چطور کار می کند؟» میتوانید بیشتر بخوانید.

نحوه انتخاب ولیدیتورها در فرایند استیکینگ

اعتبارسنجها نقشی اساسی در فرآیند استیکینگ شبکههای بلاک چین ایفا میکنند؛ آنها مسئول اعتبارسنجی تراکنشها، پیشنهاد بلاکهای جدید و حفظ یکپارچگی شبکه هستند. اما اعتبارسنجها چگونه انتخاب میشوند؟

پنج فاکتور تاثیرگذار در انتخاب اعتبارسنجها عبارتند از:

تعداد توکن استیک شده

اعتبارسنجهایی با اندازه استیک بزرگتر (تعداد توکن استیک شده بیشتر)، معمولاً شانس بیشتری برای انتخاب شدن برای اعتبارسنجی تراکنشها دارند. مقدار ارز دیجیتالی که توسط یک اعتبارسنج استیک میشود، به عنوان معیاری از تعهد آنها به شبکه و توانایی آنها در کمک به امنیت شبکه است.

اعتبار در شبکه

اعتبارسنجهایی با شهرت و پیشینه عملکردی مثبت در بلاک چین، بیشتر برای اعتبارسنجی تراکنشها انتخاب میشوند. شهرت با عملکرد مداوم، پایبندی به قوانین شبکه و مشارکت فعال در حاکمیت شبکه در طول زمان ساخته میشود.

دسترسی و قابلیت اطمینان

ارتباط پایدار و مطمئن اعتبارسنجها برای اطمینان از عملکرد روان شبکه بلاک چین از دیگر عوامل مهم در انتخاب ولیدیتورها است. اعتبارسنجهایی که اغلب آفلاین یا دچار خرابی میشوند، ممکن است جریمه شده یا از فرآیند انتخاب حذف شوند که بر شانس کسب پاداش آنها تأثیر میگذارد.

مشارکت در شبکه

ذینفعان اغلب ترجیح میدهند از اعتبارسنجهایی استفاده کنند که به طور فعال در رشد و توسعه شبکه مشارکت میکنند. این مشارکت ممکن است شامل شرکت در تصمیمات حاکمیتی شبکه، پیشنهاد ارتقاء پروتکل یا حمایت از ابتکارات جامعهای باشد که به نفع کل شبکه است.

اقدامات امنیتی

اعتبارسنجها باید اقدامات امنیتی پایداری را برای محافظت از شبکه در برابر حملات بالقوه یا بازیگران مخرب اجرا کنند. اعتبارسنجهایی با رویههای امنیتی قوی، مانند زیرساخت امن، حسابرسیهای منظم و نظارت پیشگیرانه، اعتماد ذینفعان را جلب کرده و شانس خود را برای انتخاب شدن افزایش میدهند.

بطور کلی، فرایند انتخاب اعتبارسنجها در فرآیند استیکینگ، بسته به شبکه بلاک چین و مکانیسم اجماع آن متفاوت است. با این حال، هدف اصلی همچنان یکسان است: اطمینان از امنیت، غیرمتمرکزسازی و یکپارچگی شبکه از طریق یک فرآیند انتخاب منصفانه و شفاف.

اثبات سهام وکالتی یا تفویض شده (DPoS) چیست؟

اثبات سهام وکالتی (Delegated Proof of Stake) نسخه دیگری از الگوریتم اثبات سهام است. این تکنیک استیک کردن توسط دنیل لاریمر (Daniel Larimer) در سال۲۰۱۴ توسعه یافت. بیت شیرز (BitShares) اولین بلاک چینی بود که از این مکانیسم استفاده کرد. مدتی بعد بلاک چینهای دیگر نیز مانند استیم (Steem) و ایاس (EOS) به استفاده از این مکانیسم روی آوردند.

با اینکه ساختار اثبات سهام وکالتی مشابه ساختار اثبات سهام است، اما تغییرات مهمی در آن اعمال شده است. یکی از مهمترین تغییرات در این شبکه، کاهش تعداد نودهای تولیدکننده بلاک است. در روش PoS، تمامی نودها شانس تولید بلاک جدید در شبکه را دارند؛ اما در شبکههای DPoS، تعداد نودها محدود شده است و این تعداد محدود، به نمایندگی از نودهای دیگر، تراکنشها را تایید کرده و بلاک جدید را به شبکه معرفی میکنند.

در روش DPoS کاربرانی که توکن اصلی شبکه را در کیف پول خود ذخیره کنند، حق رای داشته و میتوانند در فرآیند انتخاب نمایندگان شرکت کنند. آنها میتوانند در فرآیند رایگیری به تعداد محدودی از نمایندگان (ولیدیتورها) که صلاحیت اعتبارسنجی تراکنشها و تولید بلاک دارند، رأی دهند.

نمایندگان منتخب باید تعداد مشخصی از کوینهای بومی شبکه را استیک کنند تا در صورت سرپیچی از قوانین شبکه هنگام ایجاد بلاک، جریمه شوند. در شبکههای اثبات سهام تفویض شده، کاربران به صورت مستقیم مسئول اعتبارسنجی تراکنشها نیستند؛ اما به نسبت مشارکتشان جایزه دریافت میکنند.

پاداش استیکینگ ارز دیجیتال را چطور محاسبه کنیم؟

نمیتوان جواب مشخصی برای این سوال ارائه کرد. چراکه هم روشهای مختلف برای استیک کردن وجود دارد و هم هر بلاک چین پروتکل منحصربفردی برای محاسبه پاداش استیکینگ دارد. اما برخی از فاکتورها مانند موارد زیر در محاسبه پاداش سپردهگذاری ثابت هستند:

- تعداد کوینهای استیک شدهی ولیدیتور

- مدت زمان نگهداری کوینها در شبکه

- مجموع تعداد کوینهای استیک شده در شبکه

- نرخ تورم

برخی از بلاک چینها، براساس نرخ تورم، پاداش استیک را به صورت درصدی ثابت در نظر میگیرند که در اصل جبران کننده تورم است. در حقیقت با توجه به مقهوم اقتصادی تورم، کاربران تشویق میشوند به جای هولد کردن دارایی در کیف پول، آن را استیک کنند و پاداش دلاری کسب کنند.

استخر استیکینگ یا استیکینگ پول چیست؟

استخر استیکینگ از پیوستنتعدادی استیککننده به هم تشکیل شده است که داراییهای خود را با هدف افزایش شانس انتخاب شدن بعنوان نود ولیدتور، روی هم میگذارند. در اینصورت پس از پایان فرآیند اعتبارسنجیِ تراکنشها، پاداش اعتبارسنجی بین اعضای گروه استیک کننده تقسیم میشود.

فراموش نکنید در مکانیزم اثبات سهام هر چه تعداد کوینهای استیک شده یک گره بیشتر باشد، آن گره شانس بیشتری برای انتخاب شدن بعنوان نود ولیدیتور دارد. همین موضوع دلیل پیوستن کاربران به استخرهای استیکینگ است.

برای درک بهتر این مفهوم، نودهای A،B و C را در نظر بگیرید. هر کدام از آنها به ترتیب ۲۰، ۷ و ۱۳ کوین دارند. با عضویت این گرهها در یک استیکینگ پول و تجمیع داراییهایشان باهم، مشابه نودی در شبکه عمل میکنند که ۴۰ کوین دارایی دارد. بدین ترتیب نسبت به استیک انفرادی، شانس بیشتری برای انتخاب شدن بعنوان ولیدیتور و همچنین دریافت پاداش خواهند داشت.

علاوه بر افزایش شانس انتخاب شدن، استخرهای استیکینگ مزیت دیگری نیز دارند. بلاکچینها به جهت جلوگیری از رفتار مخربانهی نودها و همچنین تضمین امنیت شبکه، معمولا یک حداقل تعداد ( معمولا تعداد قابل توجهی از کوینهای بومی شبکه) برای استیکینگ در نظر میگیرند.

پروتکل شبکه با استفاده از این شرط، سهامگذاران را وادار میسازد سرمایه زیادی را در شبکه استیک کنند. به عنوان مثال ولیدیتورهای بلاک چین اتریوم باید حداقل ۳۲ اتریوم را سهامگذاری کنند. مسلما تهیه این تعداد اتریوم برای همه میسر نیست. به این ترتیب استخرهای استیکینگ به کاربران معرفی شدند.

راهاندازی استخر استیکینگ به دانش فنی زیادی نیاز دارد. باتوجه به ضرورت دانش تخصصی و هزینههای تهیه تجهیزات سختافزاری و نرمافزاری، پیوستن به استخر استیکینگ برای افراد تازه کار مناسبتر از استیکینگ فردی است.

در نهایت باید گفت استخرهای استیکینگ، بیشتر مناسب سرمایهگذاران خُرد و یا کاربران جدید است که میخواهند در این فرآیند علی رغم سرمایهای کم به عنوان استیکر (Staker) حضور داشته باشند. اما هر چه دارایی یک نود بیشتر باشد، تمایل کمتری برای عضویت در استخر دارد.

البته در نظر داشته باشید باتوجه به هزینههای توسعه و نگهداری استخرهای استیکینگ رمز ارز، بخش کوچکی از جایزه بلاکها، جهت پوشش هزینهها به کنترلکنندگان استخر اختصاص مییابد و مابقی پاداش بین اعضای گروه براساس سهمشان تقسیم میشود.

چه روشهایی برای استیک کردن ارزهای دیجیتال وجود دارد؟

تا اینجا با مهفوم استیک کردن آشنا شدیم. روشهای مختلفی برای استیکینگ ارزهای دیجیتال وجود دارد که هر کدام از این روشها، ویژگیها و الزامات مخصوص به خود را دارد. در ادامه به معرفی روشهای استیک کردن در سه دسته اصلی میپردازیم:

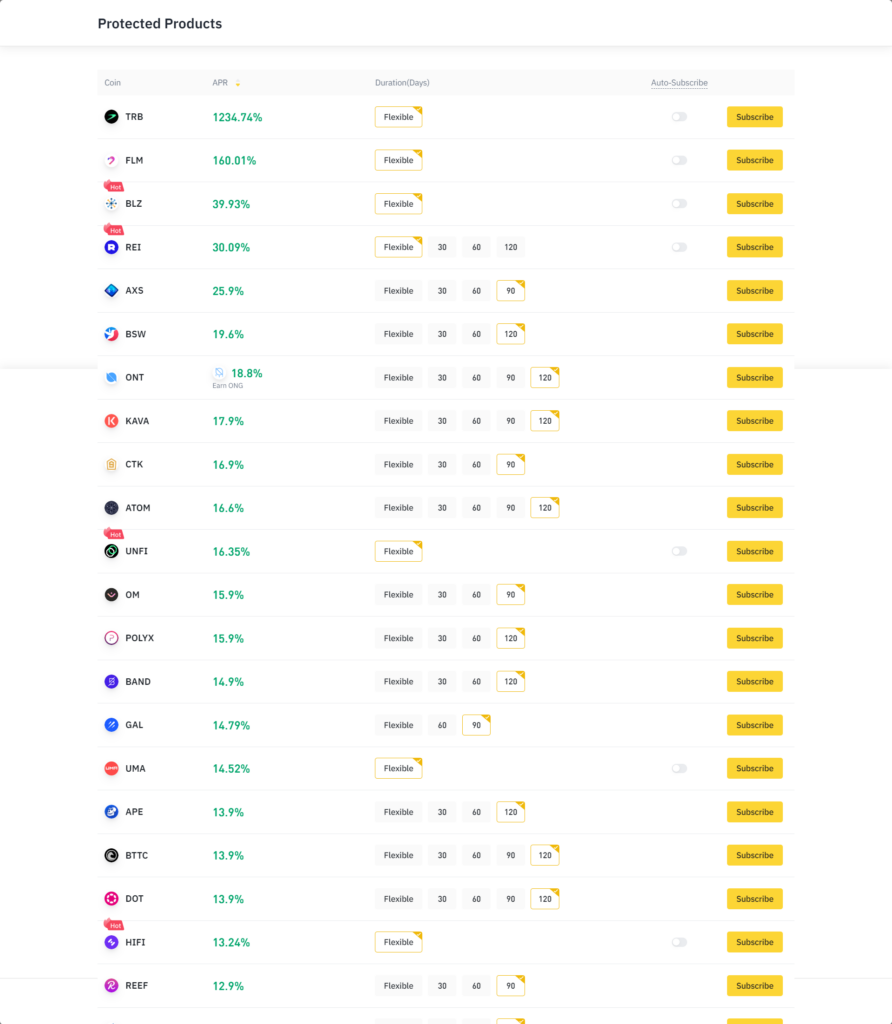

استیکینگ قفل شده یا ثابت (Locked Staking)

در روش لاکد استیکینگ یا سپردهگذاری ثابت، کاربر دارایی خود را در کیف پولِ صرافی برای مدت زمان مشخصی استیک کرده و در ازای آن سود دریافت میکند. میزان سود و مدت زمان قفل شدن رمزارزها در این روش با هم متفاوت است.

سود دارایی در این روش، به صورت روزانه محاسبه میشود و با افزایش تعداد روزهای استیکینگ، نرخ بهره نیز افزایش مییابد. معمولا بازههای زمانی به صورت دورههای ۱۵ روزه، ۳۰ روزه و ۴۵ روزه در نظر گرفته میشود.

در این شیوه کاربر هرگاه بخواهد میتواند دارایی خود را از حالت سپردهگذاری خارج کند. البته درصورت انجام برداشت قبل از تاریخ سر رسید، پاداشی به سپرده او تعلق نمیگیرد. در تصویر زیر اسامی برخی از ارزهای دیجیتال با قابلیت استیک کردن در صرافی بایننس را مشاهده میکنید.

اصطلاحات و لغات تخصصی مربوط به روش استیکینگ ثابت

APR مخفف عبارت Annual Percentage Rate و به معنی «نرخ درصد سالیانه» است. APR درصد سود یا بهرهای که در ازای سرمایه گذاری طی یک سال دریافت میکنید را نشان میدهد.

: Duration (Days) بازههای زمانی مورد نیاز قفل شدن یک رمزارز را مشخص میکند. این مدت با توجه به ارز دیجیتال مورد نظر میتواند ۱۵، ۳۰، ۶۰ یا ۹۰ روز باشد.

استیکینگ سرد (Cold Staking)

استیکینگ سرد یا آفلاین همان روش استیکینگ قفل شده است با این تفاوت که پروسه استیک کردن بدون اتصال به اینترنت انجام میشود. این روش کوینها را با استفاده از کیف پولهای سخت افزاری استیک میکند. بدیهی است با خارج کردن کوینها از کیف پول سختافزاری، فرایند استیکینگ نیز به صورت خودکار متوقف شده و دیگر پاداشی به حساب کاربر واریز نمیشود.

این شیوه از استیککردن نسبت به سایر روشها از امنیت بالاتری برخوردار است و مناسب افرادی با سرمایه بسیار بالاست. در حقیقت قفل شدن دارایی کاربران در کیف پولهای نرمافزاری مانند کیف پول صرافی، باعث میشود داراییها در معرض خطر به سرقت رفتن قرار بگیرند. بنابراین چنانچه قصد دارید حجم زیادی از داراییهای دیجیتال را استیک نمایید، روش استیکینگ سرد انتخاب بهتری است چرا که خطر هکشدن کیف پول در آن بسیار کمتر است.

استیکینگ منعطف (Flexible Staking)

در دو روش قبلی استیک کردن ارزهای دیجیتال یعنی لاکد و کولد استیکینگ، رمز ارزها برای یک دوره زمانی مشخص قفل میشدند. این مسئله با به خواب رفتن سرمایه کاربر همراه است و ایراداتی دارد. استیکینگ منعطف برای رفع این مشکل ایجاد شد.

روش استیک کردن منعطف احتیاجی به قفل شدن وجوه ندارد و کاربر میتواند با وجود استیک کردن دارایی، با آن ترید نیز انجام دهد. البته میزان سوددهی این روش به نسبت دو روش قبلی کمتر خواهد بود.

لیکویید استیکینگ (Liquid Staking)

استیکینگ سیال یا لیکویید استیکینگ به شما امکان میدهد ارز دیجیتال خود را استیک کنید و در ازای آن یک توکن سیال (Liquid Token) دریافت نمایید. این توکن، نشاندهنده داراییهای استیک شده شماست و در حالی که ارز دیجیتال اصلی شما همچنان پاداش استیکینگ دریافت میکند، میتوانید از این توکن سیال در انواع برنامههای مبتنی بر امور مالی غیرمتمرکز (DeFi) استفاده کنید.

بهعنوان مثال فرض کنید دوچرخه خود را در یک قفسه دوچرخه امن استیک میکنید و یک کارت کلید دریافت میکنید که به شما امکان میدهد در حالی که دوچرخه شما به طور ایمن نگهداری میشود، دوچرخه دیگری را اجاره کنید.

کدام ارزهای دیجیتال برای استیکینگ مناسب هستند؟

در حال حاضر، بلاکچین تعداد زیادی از ارزهای دیجیتال مبتنی بر اثبات سهام یا اثبات سهام تفویض شده است که امکان استیکینگ و ایجاد درآمد غیرفعال برای کاربران را فراهم میکند. با این وجود با توجه به قفل شدن داراییها برای یک بازه زمانی معین و نوسانات بازار ممکن است در برخی از برهههای زمانی تریدینگ گزینه مناسبتری برای کسب سود از ارزهای دیجیتال باشد.

اتریوم (ETH) – بازدهی سالانه ۵ درصد

برای مثال در شرایطی که اغلب تحلیلها به دلیل افت قیمت، فروش یک ارز دیجیتال را تایید میکنند، احتمال دارد فروش بهتر از استیک باشد. بنابراین هر کوینی برای شروع استیک کردن گزینه مناسبی نیست و باید شرایط بازار رمزارزها را قبل از اقدام بررسی نمود. در ادامه تعدادی از بهترین رمزارزها برای استیک کردن را معرفی میکنیم:

از زمان ارتقا اتریوم به اتریوم ۲، برخی از پلاتفرمها مانند کوین بیس امکان استیک اتریوم ۲ را فراهم کردهاند. همانطور که میدانید بلاکچین اتریوم در سال ۲۰۲۱ به دلیل مشکلات مقیاسپذیری و کارمزد بالای تراکنشها از مکانیزم اثبات کار(POW) به اثبات سهام (POS) مهاجرت کرد. میتوانید درباره مراحل بهروزرسانی بلاکچین اتریوم مقاله زیر را بخوانید:

مراحل به روز رسانی اتریوم؛ معرفی بیکن چین، مرج و شاردینگ

برای استیک کردن در شبکه اتریوم باید حداقل ۳۲ اتریوم را در شبکه قفل کنید. اما پلتفرمهایی مانند Coinbase به تعداد حداقلی نیاز ندارند و به کاربر اجازه میدهند کوینهای ETH خود را در استخرهای استیکینگ با همراهی سایر سهامداران قفل کنند. سه روش استیک اتریوم: استیک از طریق صرافی، استخرهای استیکینگ و یا اجرای نود به صورت شخصی.

سولانا (SOL) – بازدهی سالانه ۷ درصد

سولانا یک بلاک چین عمومی و منبع باز (Open Source) است که برای میزبانی مجموعه وسیعی از اپلیکیشنهای غیرمتمرکز مقیاسپذیر (DApps) ساختهشده است. برای استیک کردن سولانا، کاربران با قرار دادن دارایی خود در اختیار اعتبارسنجهای (Validator)، قدرت رای آنها را افزایش میدهند. این عمل که با عنوان «تفویض اختیار» شناخته میشود، مالکیت یا کنترل توکنها را منتقل نمیکند صرفا قدرت رایدهی خود را به تاییدکنندگان اختصاص میدهد.

کاردانو (ADA) – بازدهی سالانه ۵ درصد

کاردانو یک بلاک چین غیرمتمرکز است که از مکانیزم اجماع اثبات سهام (PoS) استفاده میکند و در مقایسه با شبکههای سنتی اثبات کار (PoW) کارایی بهتری را ارائه میدهد. میتوانید به صورت مستقل یا واگذاری به استخرهای استیکینگ، کوینهای ADA را استیک کنید.

به کاربرانی که با مشارکت در استخرهای استیکینگ و انجام کار در شبکه به حفظ امنیت بلاکچین کمک میکنند، Ada رمزارز بومی شبکه Cardano پاداش داده میشود.

بایننسکوین (BNB) – بازدهی سالانه ۵ درصد

بایننس کوین (BNB) ارز دیجیتال بومی صرافی بایننس، بزرگترین صرافی ارزهای رمزنگاری شده در جهان است. با ارزش بازار ۳۶ میلیارد دلار، صرافی بایننس سود سالیانه ۵٪ را برای استیک کردن کوین بومی خود ارائه می دهد.

با استیک کردن BNB به صرافی اجازه میدهید، به صورت موقت از دارایهای شما برای پشتیبانی از عملیات شبکه بایننس استفاده کرده و به امنیت و عملکرد شبکه اثبات سهام (PoS) کمک کند.

پالیگان (MATIC) – بازدهی سالانه ۴.۲ درصد

پالیگان یک بلاکچین مقیاس پذیر لایه دو (Layer 2) است که با نماد MATIC شناخته میشود. پالیگان هم یک ارز دیجیتال و هم یک پلتفرم فناوری است که برای تسهیل اتصال و مقیاسپذیری در بین شبکه های بلاک چین طراحی شده است.

پالیگان در ابتدا با نام متیک نتورک (Matic Network)شناخته میشد، اما در فوریه سال ۲۰۲۱ با استراتژی گسترش ماموریت و حوزه فناوری، نام خود را به Polygon تغییر داد.

برای استیک کردن MATIC میتوانید از طریق یک صرافی ارز دیجیتال اقدام کنید و توکن های خود را در کیف پول صرافی قفل کنید یا توکنهای خود را مستقیماً به یک اعتبارسنج عمومی واگذار کنید.

لیکویید استیکینگ روش دیگر استیک کردن توکنهای متیک است که به شما اجازه میدهد ضمن دریافت پاداش وجوه استیک شده، به این وجوه دسترسی داشته باشید و از بازههای زمانی قفل شدن اجتناب کنید. در انتها اگر منابع لازم را در اختیار دارید، با اجاره نمودن یک سرور ابری میتوانید نود اعتبارسنجی خود را اجرا کنید.

- ترون (TRX) – بازدهی سالانه ۵ درصد

- کازماس (ATOM) – بازدهی سالانه ۲۲ درصد

- هدرا (HBAR) – بازدهی سالانه ۶.۵ درصد

- کاوا (KAVA) – بازدهی سالانه ۱۷ درصد

- نیر پروتکل (NEAR) – بازدهی سالانه ۱۷ درصد

- ترا کلاسیک (LUNC) – بازدهی سالانه ۱۹ درصد

- تزوس (XTZ) – بازدهی سالانه ۷ درصد

- وی چین (VET) – بازدهی سالانه ۱.۶۳ درصد

توجه داشته باشید این اعداد مربوط به زمان نگارش مقاله است و براساس پروتکلهای هر شبکه بهروزرسانی میشود. با مراجعه به سایت stakingrewards.com میتوانید اطلاعات جامع و بهروز درباره میزان درآمد و سود دریافتی از استیک رمزارزهای مختلف را به دست آورید.

چگونه ارزهای دیجیتال خود را استیک کنیم؟

راهاندازی نود اعتبارسنجی به صورت شخصی (انفرادی) یکی از راههای شروع استیکینگ است. اما این روش به دانش فنی بالا و رسیدگی نیاز دارد. بعلاوه همانطور که گفته شد برخی از ارزهای به یک حداقل تعداد لازم برای اجرای نود شخصی نیاز دارند، مانند اتریوم که به ۳۲ کوین ETH نیاز دارد.

با توجه به این پارامترها، بسیاری از سرمایهگذاران برای شروع استیکینگ از طریق یک کیف پول نرمافزاری یا صرافی ارز دیجیتال اقدام میکنند. این روش فرصتی را برای کاربران فراهم میکند تا بدون دغدغه و نگرانی درباره حداقل تعداد کوین لازم (کوینها گرانقیمت مانند اتریوم شرایط را سختتر میکند) یا دانش فنی اجرای نود، درآمدی غیرفعال از داراییهای خود کسب کنند. استیک کردن از طریق صرافیها راحتترین روش ممکن استیکینگ است.

جمعبندی

استیکینگ یک راه بیدردسر برای ایجاد درآمد منفعل با استفاده از ارزهای دیجیتال است. برای بررسی صحت آن کافیست این روش را با راهاندازی ریگ ماینینگ مقایسه است. بنابراین اگر در حال حاضر مقدار قابل توجهی رمزارز مبتنی بر اثبات سهام (PoS) در کیف پول خود دارید، بهتر است مقداری از این دارایی را استیک کنید.

چراکه مشابه فیات (پول معمولی)، ارزهای دیجیتال بیکار برابر با فرصتی از دست رفته برای کسب درآمد بیشتر محسوب میشوند. با این حال، باید از خطرات استیک کردن و همچنین این موضوع که تا چه میزان از سبد ارزهای خود را مایلید برای به دست آوردن جوایز Stake کنید، آگاه باشید.

آیا شما تجربه کسب درآمد با استفاده از استیکینگ را دارید؟ از خواندن تجربیات شما خوشحال میشویم.